El ecosistema insurtech sigue creciendo en Latinoamérica, con Brasil, México y Argentina a la cabeza. Si bien se advierte un alza en la tasa de mortalidad de las startups, la expansión internacional sigue creciendo y el índice de internacionalización alcanza los dos dígitos. En esta nota, las cinco predicciones para las insurtech de la región en este 2023.

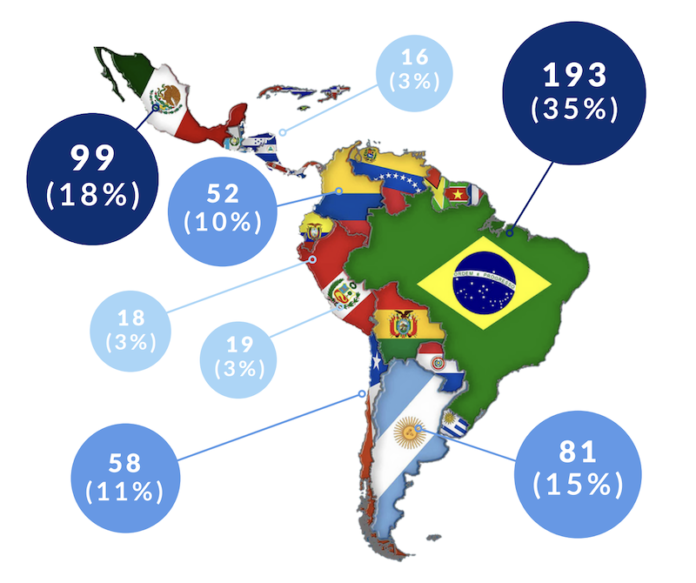

En la actualidad, hay 464 insurtechs en América Latina, de las cuales el 35% se encuentra en Brasil. Completan el podio México (18% del total) y Argentina (15%). Si bien se estima que representan el 7% del ecosistema insurtech mundial, lo cierto es que sigue significando sólo un 2% del total de la financiación.

De hecho, en 2022, la inversión fue de US$ 212 millones en la región. Si lo vemos con el vaso mitad vacío, implica un 50% menos que en 2021; y si lo medimos con el vaso mitad lleno, se destaca que en los últimos 5 años se logró superar por primera vez la barrera de los US$ 1.000 millones en financiamiento al ecosistema insurtech de Latam.

En cuanto a la tasa de mortalidad anual actual de las insurtechs (incluyendo los pivoteos) es del 11%. Y se espera que crezca en 2023. Sin esa tasa de mortalidad, el crecimiento orgánico (nuevas insurtech) es del 29%, lo que implica que aparecieron más de 110 en el último año.

Por otro lado, la expansión internacional sigue creciendo un 19%, con un índice de internacionalización de 10,8% (cantidad de insurtechs latinas en más de un país) llevado principalmente por Argentina y Chile. Asimismo, los países de Latam siguen atrayendo insurtechs extranjeras, sobre todo, México y Colombia, con un índice de atracción del 14,6% (escaló 27% en un año).

Otra dato interesante es que 4 de cada 10 insurtech se dedican a la distribución digital. Y el 44% son habilitadores y colaboran con aseguradoras, reaseguradoras e intermediarios.

Todos estos datos son aportados por Digital Insurance Latam, quien recientemente dio a conocer su informe anual denominado “Latam Insurtech Journey”, donde brinda un pormenorizado análisis sobre el presente y desarrollo del ecosistema insurtech en nuestra región.

Palabra autorizada

Según explica su CEO y fundador, Hughes Bertin, el ecosistema insurtech vive actualmente un momento “muy singular”. Esto se explica en la falta de recursos financieros, despidos masivos, y pivoteos en los modelos de negocios.

Para el experto, no se trata de una suerte de “burbuja”, sino que el sector asegurador sigue teniendo muchas ineficiencias (en suscripción, en la distribución, en la detección de fraude, en la liquidación de siniestros…) y la tecnología tiene que ser un facilitador para mejorar toda la cadena de valor y su periferia. Y es en ese contexto donde las futuras insurtechs y las sobrevivientes de la primera ola aportarán, sin duda, mucho valor.

El sector tradicional avanzó en su transformación digital. Las aseguradoras trabajaron su cambio o evolución del PMS / Core y complementan generalmente su distribución hacia el B2B2C. En tanto, la distribución «tradicional» (broker, corredores) se mueven hacia el concepto de Omni-advisor, mezclando, sutilmente, lo digital con lo humano, integrando tecnología”, detalla al respecto Hughes Bertin.

Por eso, a futuro, prevé que el ecosistema Insurtech aportará tecnología, pero también propósito y valores profundos, colaborando con la necesidad de disminuir la brecha de protección («inclusión aseguradora») o la sustentabilidad.

Predicciones 2023

Esto da pie a pensar en lo que puede suceder en este año y anticiparse a ello. Por eso, desde Digital Insurance Latam aseguran que el 2023 será un año difícil, en el cual las aseguradoras más innovadoras empezarán a resaltarse en comparación a las aseguradoras que se quedaron paralizadas con las últimas crisis (pandemia, inflación, cambio climático) y las super-apps van a seguir avanzando, como lo hizo Amazon o MercadoLibre.

Y se animan a aventurar sobre las tendencias que serán protagonistas en Latinoamérica:

Predicción 1: La sustentabilidad y el triple impacto como corazón de la estrategia de innovación. Esto implica que se va a ver cada vez más actores B-Corp como Betterfly o SouthBridge y propósitos internos que incluyen esta dimensión en particular para llegar a un “Net Zero” en 2050. Las regulaciones ESG van a empujar en este sentido.

Predicción 2: Reducción de las brechas de protección y más inclusión aseguradora. En línea con el caso de MercadoLibre, con seguros de vida ofrecidos por Klimber de 1 a 10 US$ por mes para mejorar la inclusión aseguradora, se van a ver cada vez más iniciativas en este sentido para personas o pequeñas y medianas empresas.

Predicción 3: Crecimiento exponencial de los ecosistemas. Cada actor creará una propuesta de valor integral con intercambios de soluciones a partir de la data, para que los asegurados tengan una experiencia exhaustiva y sin fricción, mezclando seguros y servicios.

Predicción 4: Un ecosistema insurtech más sano. La tasa de mortalidad de las insurtechs en Latam superó el 10% en 2022 y es probable que sea superior en 2023, ya que muchas insurtechs que no son rentables hoy van a quedar sin fondos: los inversores van a dar prioridad a los famosos “camellos” (start-up que necesitan pocos recursos para sobrevivir en el desierto) con unit economics positivos (que demuestran ser rentables marginalmente, sin tomar en cuenta los costos de fijos de estructura e inversión de expansión).

Predicción 5: Desarrollo de los seguros embebidos. Se estima que el mercado mundial potencial es de US$ 3.7t. Se observa, en particular, que cada broker digital empieza a desarrollar su solución de “embedded insurance” en marca blanca para poder integrarse en cada nuevo canal de distribución y en cada digital journey.

Fuente: Insurmaket Latam