En un contexto macroeconómico y geopolítico complicado, con un aumento mundial de la inflación y su efecto sobre la política monetaria, Goldman Sachs, uno de los grupos de banca de inversión y de valores más grande del mundo, realizó la 11.ª encuesta global anual sobre inversión en seguros, con el objetivo de proporcionar información valiosa de los directores de inversiones (CIO) y los directores financieros (CFO) sobre el entorno macroeconómico, las expectativas de rentabilidad, las decisiones de asignación de activos, la construcción de carteras y la capitalización de la industria.

A medida que la incertidumbre política y financiera genera inquietudes en torno a la volatilidad del crédito y las acciones, la demanda de los inversionistas sigue siendo alta para las estrategias de mejora del rendimiento en toda la curva de riesgo en renta fija, acciones y activos privados.

Participaron de la encuesta 271 CIO y profesionales senior de inversiones, 50 CFO y gerentes senior de finanzas y 7 personas que se desempeñan como CIO y CFO. El reporte incluye compañías de seguros que invierten más de $13 billones en activos de balance, lo que representa alrededor de la mitad de los activos de balance para el sector asegurador mundial. Las empresas participantes representan una amplia muestra de la industria en términos de tamaño, líneas de negocio y geografía.

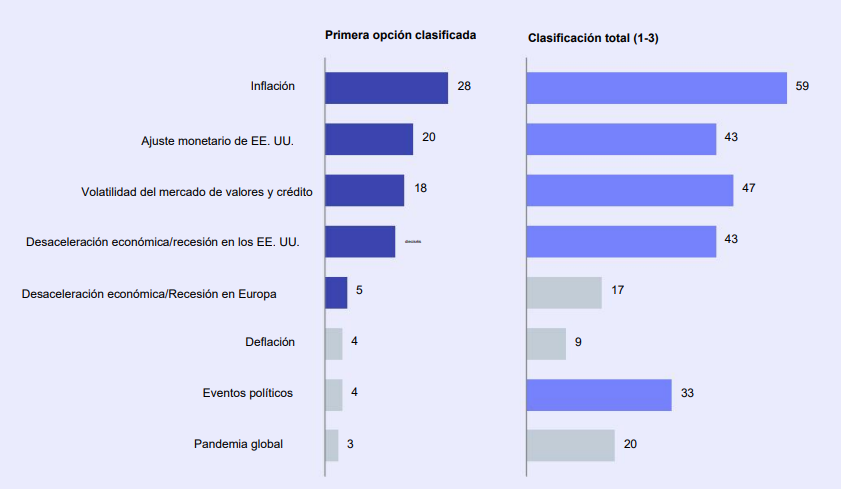

Uno de los temas centrales de la encuesta fue la inflación. En un fuerte cambio con respecto a años anteriores, las aseguradoras ahora ven el aumento de la inflación y una política monetaria más estricta como las mayores amenazas para sus carteras. Los cuellos de botella de la oferta inducidos por la pandemia y el aumento de los precios de las materias primas pueden aliviarse un poco a medida que los costos de endeudamiento más altos moderan la demanda.

Los encuestados esperan que las presiones inflacionarias persistan en medio del crecimiento de los salarios y el fuerte aumento del empleo. A medida que se deshacen las políticas monetarias expansivas de la era de la pandemia, los aumentos de tasas esperados son lo más importante.

Riesgos Macroeconómicos (porcentaje global)

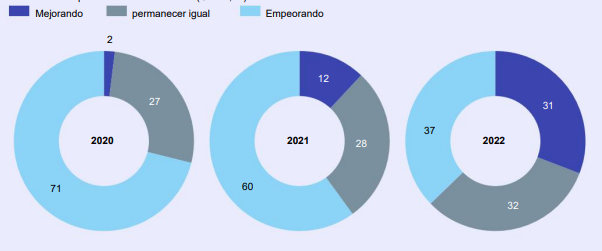

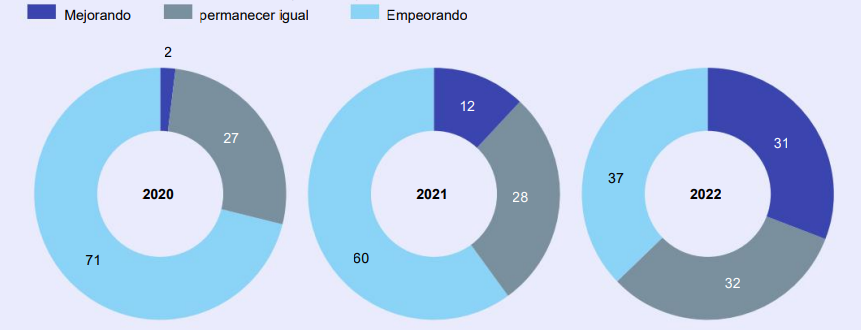

El complejo contexto macroeconómico resultó en puntos de vista contrastantes para las oportunidades de inversión de 2022. En 2020 y 2021, la mayoría de los encuestados mantuvo una visión más pesimista sobre la oportunidad de inversión establecida en 71% y 60%, respectivamente.

La encuesta de este año, realizada a medida que el mundo hace la transición a un entorno posterior a la pandemia, encontró que las aseguradoras son más optimistas, con un 63 % diciendo que el panorama de inversión era el mismo o mejoraba, en comparación con solo el 40 % en 2021.

Panorama de oportunidades de inversión (porcentaje global)

Mejora del rendimiento: ¿en qué piensan centrarse las empresas durante los próximos 12 meses?

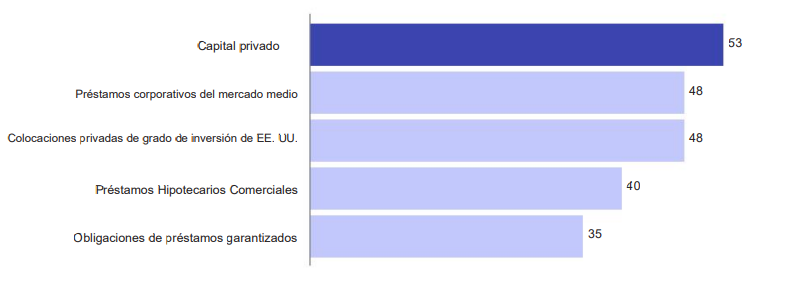

En consonancia con los resultados de la última encuesta, los encuestados siguen centrándose en las clases de activos que mejoran el rendimiento, como lo demuestra el interés continuo en las oportunidades del mercado privado.

Aunque las tasas de reinversión han comenzado a aumentar en 2022, las aseguradoras expresan un interés continuo en inversiones alternativas como impulsor de devoluciones. A nivel mundial, el 99 % de los encuestados espera aumentar o mantener su asignación a activos privados.

Cambio de asignación (porcentaje global)

La mirada de las aseguradoras sobre la economía estadounidense

La mirada de las aseguradoras sobre la economía estadounidense

El 87% de los encuestados espera que el Sistema de Reserva Federal de Estados Unidos suba las tasas 3 o más veces en 2022, un marcado contraste con el año pasado, cuando la gran mayoría de los encuestados no esperaban aumentos de tasas. Desde que se cerró la encuesta, el mercado ha revaluado y ahora espera incluso

“Después de dos años de política moderada sincronizada, 2022 probablemente marcará un año fundamental en la normalización de la política del mercado desarrollado. Esperamos que la Fed suba las tasas varias veces este año y que la línea de tiempo entre el aumento de la tasa y la liquidación del balance se comprima en relación con la última normalización de la política”, comenta Jan Hatzius, director global de investigación de inversiones.

En 2021 el 62 % de las aseguradoras indicó que el futuro a corto plazo parece bastante optimista, no creen que la economía estadounidense entre en recesión en los próximos tres años. Si bien pocos encuestados anticipan una recesión inmediata como resultado del ciclo de crecimiento posterior a la pandemia, ha habido un claro cambio de perspectiva a nivel mundial.

En medio de preocupaciones sobre la inflación y volatilidad del mercado, el 63% de los encuestados en la encuesta de 2022 cree que una recesión económica en Estados Unidos puede ocurrir en los próximos 2 a 3 años.

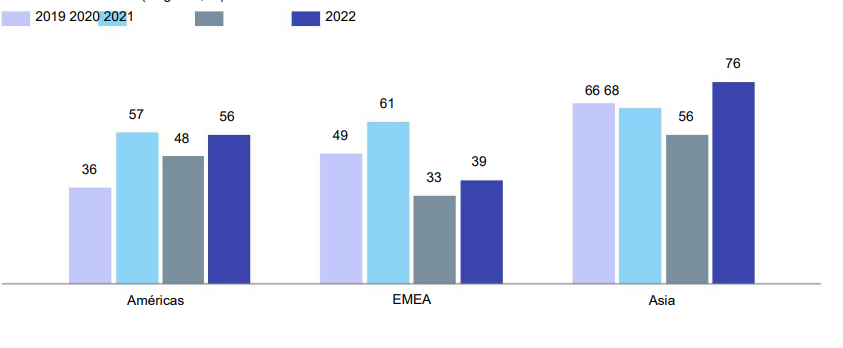

Expectativa de recesión en EE. UU. (Porcentaje regional)

«Esperamos que la inflación se modere después de alcanzar su punto máximo en el primer trimestre de este año, pero el fuerte crecimiento de la demanda, el aumento de los precios de la energía y un mercado laboral muy ajustado sugieren que los riesgos siguen inclinados al alza», comenta MinSharmin Mossavar-Rahmani, CIO de Consumer and Wealth Management.

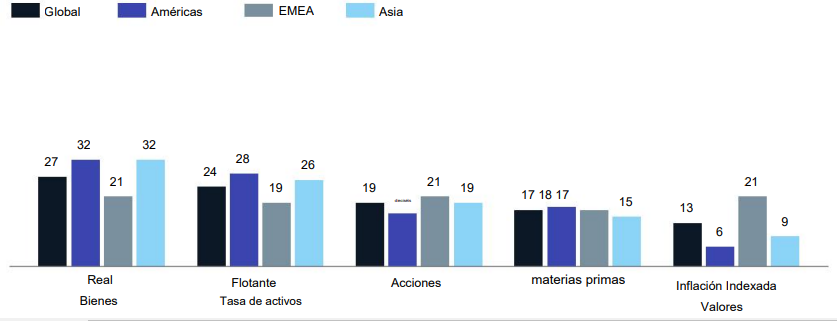

En cuanto a los activos que proporcionan la mejor cobertura de inflación, las aseguradoras indican bienes raíces y activos de tasa variable como las coberturas de inflación más efectivas. A diferencia de Asia y las Américas, EMEA reconoce los TIPS (linkers) como una fuerte protección contra la inflación.

Cobertura de inflación (Porcentaje regional)

Asignación de activos en los próximos 12 meses: América, Europa y Asia

En el continente americano identificaron las colocaciones privadas de grado de inversión de EE. UU. como una nueva prioridad principal en 2022, reemplazando la deuda de infraestructura.

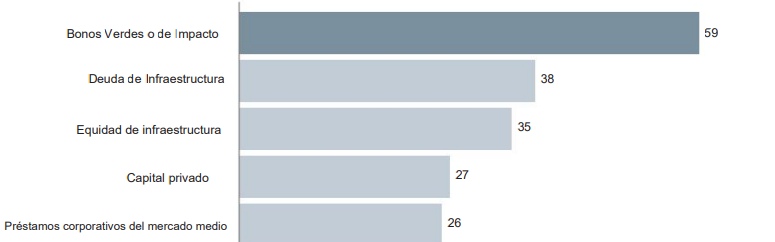

Las aseguradoras europeas representan el único grupo que planea aumentar su asignación de bonos verdes o de impacto como su máxima prioridad este año.

Sigue existiendo un fuerte interés en el capital privado a nivel mundial. Asia es la única región que reporta capital privado único grupo que planea aumentar su asignación de bonos verdes o de impacto como su máxima prioridad este año.

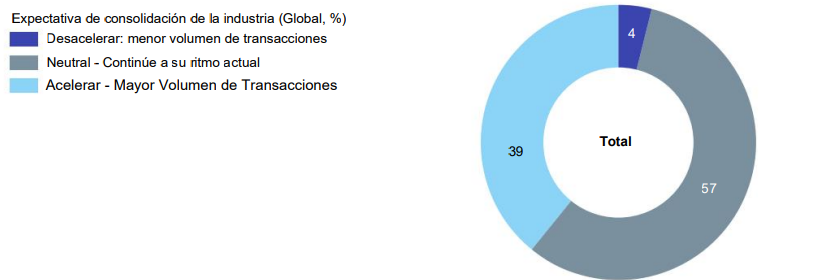

La mirada de los encuestados sobre la consolidación de la industria de seguros es positiva. El 96% de los encuestados espera que las transacciones continúen al ritmo actual o se aceleren. Esto es en gran parte el resultado de desafíos macro, como tasas de interés más bajas y la afluencia de capital privado.

La mirada de los encuestados sobre la consolidación de la industria de seguros es positiva. El 96% de los encuestados espera que las transacciones continúen al ritmo actual o se aceleren. Esto es en gran parte el resultado de desafíos macro, como tasas de interés más bajas y la afluencia de capital privado.

Expectativa de consolidación de la industria (porcentaje global)

Inversiones en insurtech

Las inversiones reportadas en Insurtech aumentaron en todas las regiones. Las aseguradoras asiáticas continúan a la cabeza en lo que respecta a las inversiones en Insurtech.

Inversión en Insurtech (Regional, %)

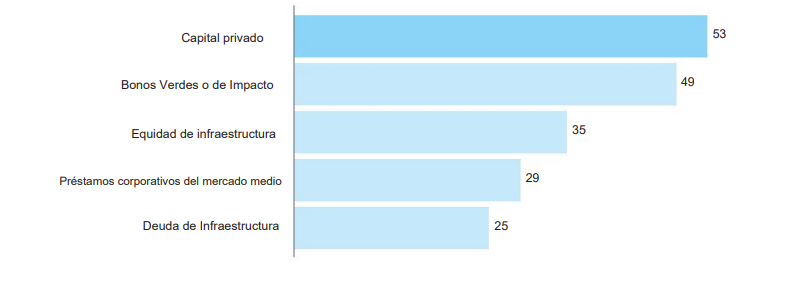

En general, las aseguradoras globales planean mantener un enfoque de inversión basado en el riesgo, con mayores asignaciones a capital privado, bonos verdes y préstamos corporativos del mercado medio.